বিটকয়েন, ইথারিয়াম, স্টেলার, এক্সআরপি, কারডেনো- এ ধরনের ক্রিপ্টোকারেন্সিগুলো কিছুদিন আগেও অর্থনীতির বাজারে বেশ অপরিপক্ব ছিল। কিন্তু দিনে দিনে এই ধরনের কারেন্সির জনপ্রিয়তা বেড়েই চলেছে। বিটকয়েন দিয়ে শুরু হয়েছিলো। এরপর একে একে আরও বিভিন্ন ডিজিটাল কারেন্সির আগমন ঘটে। পিয়ার-টু-পিয়ার অর্থের লেনদেন, যেখানে তৃতীয় মাধ্যম হিসেবে কোনো ব্যাংক থাকবে না এবং কাগজের টাকাগুলোর কোনো প্রয়োজন পড়বে না, এই ধরনের ঝামেলামুক্ত আর্থিক ব্যবস্থার দিকে বিশ্ব ছুটে চলছে। যদিও কোনো কোনো দেশে বিটকয়েনের মতো কারেন্সি প্রক্রিয়া বেআইনি করা হয়েছে। আমাদের দেশেও এই ধরনের মুদ্রাব্যবস্থায় লেনদেন করা আইনত নিষিদ্ধ।

কারণ কে, কোথায়, কখন, কীভাবে, কী পরিমাণ অর্থ এই প্রক্রিয়ায় লেনদেন করছে, কত আয় হচ্ছে এসবের নিয়ন্ত্রণ কেন্দ্রীয় ব্যাংকের থাকে না বিধায় ক্রিপ্টোকারেন্সিগুলো এখন আইনি স্বীকৃতি কেন্দ্রীয় ব্যাংকগুলো থেকে পায়নি। তবে উন্নত বিশ্বের কিছু দেশ কিন্তু এরকম মুদ্রাব্যবস্থার দিকে ঝুঁকতে যাচ্ছে। তাদের মতামত হলো, সময়ের সাথে সাথে প্রযুক্তির সাথে তাল মিলিয়ে চলাই বুদ্ধিমানের কাজ। ব্লকচেইনের উপর নির্ভরকৃত এই কারেন্সিগুলো গ্রহণ করা ঠিক হবে কিনা সেটা নিয়ে সিঙ্গাপুর থেকে শুরু করে সুইডেনের মতো অর্থনৈতিকভাবে স্থিতিশীল দেশগুলো চিন্তা শুরু করেছে। তাদের উদ্দেশ্য হচ্ছে এখনকার প্রচলিত আর্থিক লেনদেনের ব্যবস্থার পাশাপাশি ক্রিপ্টোকারেন্সি দিয়েও লেনদেনের ব্যবস্থা করা যাবে কিনা এবং এরকমটি শুরু করা উচিত কিনা সেটা খুঁজে বের করা।

পিয়ার-টু-পিয়ার অর্থের লেনদেন; যেখানে তৃতীয় মাধ্যম হিসেবে কোনো ব্যাংক থাকবে না এবং কাগুজে টাকার কোনো প্রয়োজন পড়বে না; Source: The Merkle

এমন নয় যে, এই দেশগুলো এখন থেকেই ডিজিটাল মুদ্রাব্যবস্থার দিকে ঝুঁকে পড়েছে। এই ব্যবস্থাটি বাস্তবায়ন করার জন্য ব্যবস্থাপনাকে আরও শক্ত হতে হবে এবং পর্যাপ্ত গাইড লাইনের প্রয়োজন পড়বে। কিন্তু G20 সম্মেলনের এক সপ্তাহ আগে International Bank of Settlement প্রতিবেদন তৈরি করে, যেখানে ডিজিটাল কারেন্সিকে কীভাবে বাস্তবায়ন করা যায় তার কিছু বিবরণী পৃথিবীর বিভিন্ন দেশের সেন্ট্রাল ব্যাংকের কর্তারা তৈরি করে প্রকাশ করেছেন।

Central Bank Digital Currency (CBDC)- এটা ব্যাখ্যা করার সময় একটু সাবধানতা অবলম্বন করতে হবে। কারণ ব্যাপারটি অর্থনৈতিক দিক দিয়ে একটু সংবেদনশীল। বর্তমানে যে মুদ্রাব্যবস্থা প্রচলিত সেটা করা হয়ে থাকে কাগজের তৈরি নোট দিয়ে, নাহয় অনলাইন প্রক্রিয়ার মাধ্যমে। একটি দেশে অন্যান্য যে বাণিজ্যিক ব্যাংকগুলো আছে যেখানে গ্রাহকরা তাদের লেনদেনের জন্য নির্দিষ্ট হিসাব খুলে রাখেন এবং সেগুলো নিয়ন্ত্রণ করে কেন্দ্রীয় ব্যাংক। ব্যাংকের সবধরনের লেনদেন কিন্তু কেন্দ্রীয় ব্যাংকের নজরদারিতেই হচ্ছে- সেটা কাগজ দিয়ে হোক কিংবা অনালাইনের মাধ্যমে হোক।

CBDC যদি বাস্তবায়ন করা হয় তাহলে দুটি বিষয় ঘটতে পারে। হয় এটা অনেক বেশি পরিমাণে সহজলভ্য হবে, নাহয় অনেক বেশি বিধি-নিষেধের মধ্যে থাকবে। CBDC যদি বাস্তবায়ন হয় এবং অনেক বেশি লভ্য হয়, তাহলে যে কেউ কেন্দ্রীয় ব্যাংকে নিজের পরিচয় খুলতে পারবে।

ডিজিটাল কারেন্সিই কি ভবিষ্যৎ? Source: Inc.Arabia

কেন্দ্রীয় ব্যাংকগুলো পরিকল্পনা করছে, ব্যাংকিং সিস্টেমের নজরদারির মধ্যে থেকে সিস্টেমটি পিয়ার-টু-পিয়ার অর্থ লেনদেন করতে পারবে। কিন্তু এখানে কিছু নতুন বিষয় তারা যোগ করতে যাচ্ছে, সেটি হলো, লেনদেনগুলো অনেক বেশি ব্যক্তিগত হলেও সন্দেহজনক কোনো লেনদেন হচ্ছে কিনা সেটা যেন দ্রুত লক্ষ্য করা যায়। প্রযুক্তিকে লুফে নেওয়ার সাথে সাথে সেখান থেকে ভালো কিছু যাতে জনগণের সামনে আনা যায় সেটাই তাদের উদ্দেশ্য। ডিজিটাল কারেন্সির প্রযুক্তিগত গতিকে তারা ব্যবহার করতে চাচ্ছেন।

কিন্তু এই ধরনের কারেন্সির প্রয়োগ করলেও কেন্দ্রীয় ব্যাংকের হস্তক্ষেপকে তারা একেবারে বিলীন করে দিচ্ছেন না। এটা খুবই স্বাভাবিক যে, লেনদেন নজরদারির মধ্যে না রাখলে দেশের অর্থনীতিতে বিরাট পরিবর্তন (হয়তো খারাপ) আসবে। লেনদেন অনেক বেশি ব্যক্তিগত এবং নাম প্রকাশ করা হবে না- এমন প্রক্রিয়ায় চলার কথা বলা হলেও সুদ বা মুনাফার হিসাব কীভাবে ধার্য করা হবে, সাধারণ জনগণের চাহিদা-যোগান কীভাবে বাস্তবায়িত হবে সেটা এখনও চিন্তার একটি বিষয়। এসব বিষয়ে সিদ্ধান্ত গ্রহণের জন্য পড়াশোনা এবং গবেষণার দরকার।

কেন্দ্রীয় ব্যাংকগুলো পরিকল্পনা করছে, ব্যাংকিং সিস্টেমের নজরদারির মধ্যে থেকে সিস্টেমটি পিয়ার-টু-পিয়ার অর্থ লেনদেন করতে পারবে; Source: GHY International

এই প্রতিবেদনটিতে CBDC এর আর্থিক লেনদেন কীভাবে হবে, এটি বাস্তবায়িত হলে আর্থিক সুসঙ্গতি এবং সুস্থিতি কতটুকু বজায় থাকবে এবং এই ডিজিটাল কারেন্সির অর্থনৈতিক নীতি কীভাবে নির্ধারণ করা হবে- এসব বিষয় গুরুত্বের সঙ্গে উঠে এসেছে। যদি টাকা-পয়সার লেনদেন একদম উঠে যায় কেবলমাত্র তখনই ডিজিটাল কারেন্সি অনেক বেশি সহজলভ্য এবং আকর্ষণীয় হয়ে উঠবে।

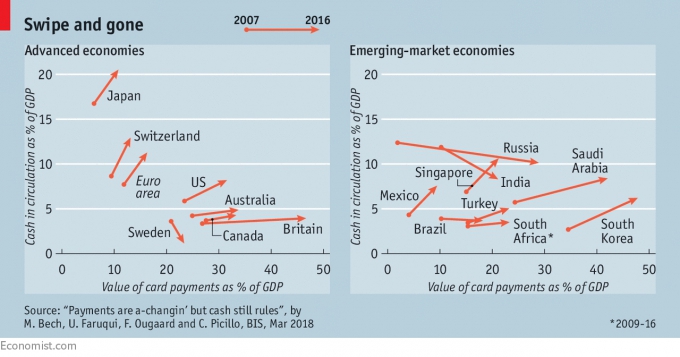

সুইডেনে ঝুঁকি নেওয়া কিছু ব্যাংক (Risk Banks) e-krona নামক একটি আর্থিক লেনদেন চালু করার উদ্যোগ নিয়েছে। শুধুমাত্র ছোট ছোট লেনদেন করা যায় এই ডিজিটাল কারেন্সি দিয়ে। শুধুমাত্র ব্যাংকগুলোর মধ্যে লেনদেনের জন্যও এটি ব্যবহার করা হয়েছে। সুইডেনের কর্তাব্যক্তিরা খুব নিবিড়ভাবে এই নতুন উদ্যোগ লক্ষ্য করেছে এবং উপসংহারে এসেছে যে ডিজিটাল কারেন্সি প্রয়োগ করে খুব বেশি যে আর্থিকভাবে সুবিধা পাওয়া যাচ্ছে তা কিন্তু নয়। এখনও অনেক দেশে কার্ড ব্যবহার করে লেনদেনের থেকে টাকাই দেখা যায় বেশি জনপ্রিয়।

ডিজিটাল যেকোনো কিছু হ্যাকিং এর শিকার হতেই পারে; Source: The Economist

কেন্দ্রীয় ব্যাংকগুলো শুধু যে আর্থিক লেনদেন কিংবা অন্য ব্যাংকগুলোর লেনদেনের উপর তীক্ষ্ণ নজর রাখে তা কিন্তু নয়। একটি দেশের জনকল্যাণে আরও বিভিন্ন অর্থনৈতিক কাজের দিকে তাদের লক্ষ্য রাখতে হয় এবং সে অনুযায়ী নতুন নতুন পলিসি তৈরি করতে হয়। অবশ্য তাদের সবধরনের কাজের মধ্যে অর্থ বিষয়টি জড়িত থাকে, কিন্তু জনস্বার্থের কল্যাণে যে লেনদেনের মধ্যে দিয়ে তাদের যেতে হয় সেখানে এসব ক্রিপ্টোকারেন্সি কতটুকু যুক্তিসঙ্গত সেটা বলা মুশকিল।

কেন্দ্রীয় ব্যাংকের বিভিন্ন পলিসির বা নিয়ম-কানুনের গোপনীয়তার ব্যাপার আছে। ডিজিটাল যেকোনো সেবা পেতে হলে আগে নিশ্চিত হতে হয় সেটার সুরক্ষা নিয়ে। ক্রিপ্টোকারেন্সি ব্যবহার নির্ভর রাষ্ট্র হয়ে গেলে সেখানে সাধারণ মানুষের তথ্যের নিরাপত্তা কতটুকু হবে সেটা ভেবে দেখাটা অনেক বেশি জরুরি। ক্রিপ্টোকারেন্সি মারফত বৈদেশিক ঋণ কিংবা বৈদেশিক লেনদেনের মধ্য দিয়ে উক্ত দেশের ভিতরের খবরের গোপনীয়তা কতটুকু নিরাপদ থাকবে সেটা নিয়ে একটা প্রশ্ন থেকে যায়।

জনস্বার্থের কল্যাণে যে লেনদেনের মধ্যে দিয়ে তাদের যেতে হয় সেখানে এসব ক্রিপ্টোকারেন্সি কতটুকু যুক্তিসঙ্গত সেটা বলা মুশকিল; Source: influencive.com

এখন যারা ব্যাংকে তাদের অর্থ নিরাপদভাবে রাখছেন, ক্রিপ্টোকারেন্সি ব্যবহার করলে সেই সুবিধাটি পাওয়া যাবে না। কারণ লেনদেনের মধ্যে কোনো হিসাব থাকবে না। আবার ভুল লেনদেন হয়ে গেলে সেটা ফেরত পাওয়ারও কোনো সম্ভাবনা সেখানে নেই। যদিও ব্লকচেইন একটি হিসাব রাখে।

ডিজিটাল যেকোনো কিছু হ্যাকিংয়ের শিকার হতেই পারে। অর্থ ব্যবস্থাপনায় এখনই হ্যাকিংয়ের মাধ্যমে কেন্দ্রীয় ব্যাংকের টাকা লুট হতে দেখা যায়, নিয়ন্ত্রণ থাকা সত্ত্বেও। ক্রিপ্টোকারেন্সির বেলায় সব কিছুই কিন্তু ডিজিটাল অর্থাৎ কম্পিউটার এবং অনলাইন মারফত হচ্ছে সেখানে নিরাপত্তার বিষয়টার সাথে আপোষ করা হয়ে যাচ্ছে না।

অনেক দেশে কার্ড ব্যবহার করে লেনদেনের থেকে টাকাই দেখা যায় বেশী জনপ্রিয়; Source: The Economist

এখন যে লেনদেনের ব্যবস্থা সেখানে বাণিজ্যিক ব্যাংকগুলো তদারকি করে কেন্দ্রীয় ব্যাংক। ক্রিপ্টোকারেন্সি প্রয়োগ করা হলে এসব ব্যাংকের খরচ অনেক বেড়ে যাবে কারণ তখন টিকে থাকার জন্য তাদের কেন্দ্রীয় ব্যাংকের সাথে প্রতিযোগিতায় নামতে হবে।

এখন কেন্দ্রীয় ব্যাংকের প্রধানরা যে বিষয়টি নিয়ে বেশি চিন্তিত এবং তাদের সমস্ত চিন্তা যেখানে এক হয়ে গিয়েছে সেটা হচ্ছে ব্যক্তি-মালিকানাধীন ক্রিপ্টোকারেন্সি। কারণ তাদের ভাবনায় এটা অনেকটা জুয়া খেলার মতো এবং এই বিষয়ে তারা অর্থনীতি এবং অর্থব্যবস্থাপকদের কাছ থেকে আরও অনেক উপদেশ আশা করছেন।

ফিচার ইমেজ সোর্স: cnbc.com

তথ্যসূত্র: Central Bank Digital Currencies: Proceed with Caution, The Economist (Asia), March, 2018, pp. 66-67