බදු, එහෙමත් නැතිනම් ටැක්ස් කියන්නේ කොයි රටේ වුණත් ලොකු අවධානයක් ලැබෙන මාතෘකාවක්. බදු තරම් ලේසියෙන් ආණ්ඩු පෙරළන්නත්, දේශපාලන සන්ධාන බිඳ වට්ටන්නත් පුළුවන් දෙයක් තවත් නැති තරම්. ඉන්දීය අග්රාමාත්ය නරේන්ද්ර මෝදි හරි, හිටපු ඇමරිකානු ජනාධිපති ජෝර්ජ් බුෂ් හරි දිහා බලලා මේකට හොඳ උදාහරණ හොයා ගන්න පුළුවන්. රාජ්ය සභාව හරහා භාණ්ඩ හා සේවා බද්ද සම්මත කර ගන්න විශාල ජනප්රියත්වයක් හිමි මෝදිට තියන අපහසුවත්, මොන තරම් විරෝධයක් එද්දී වුණත් බලයේ ඉන්න බදු අඩු කරපු බුෂ්ට පුළුවන් වුණු එකත් බැලුවාම බදු වල තියෙන බලය ඕනෑම කෙනෙකුට තේරුම් ගන්න පුළුවන්.

ලෝකයේ බොහෝ රටවලට රාජ්ය ආදායම ලැබෙන ප්රධානතම ක්රමය බදු ආදායම තමයි. බදු ගහන්න පාවිච්චි කරන තර්කය කොතනත් එක සමානයි වගේම හරිම සරලයි. බදු ආදායම මගින් රට පුරා අත්යාවශ්ය සේවා පවත්වා ගන්න, පාරවල් ගොඩනැගිලි හදන්න, ආරක්ෂාව සපයන්න වගේම දුප්පත් මිනිස්සුන්ට උපකාර කරන්නත් පුළුවන් වෙනවා. මීට අමතරව රජය සහ රජයේ සේවකයන් නඩත්තු වෙන්නෙත් බදු ආදායමෙන් තමයි.

සමහර රටවල් ස්ථාවර, ප්රමාණවත් බදු ආදායමක් ලබා ගැනීමේ වැදගත් කම හොඳින් අඳුනාගෙන තියෙන නිසා ඉතා දැඩි බදු නීති රෙගුලාසි ක්රියාත්මක කරලා සේවා යෝජකයන්ටත්, සේවා දායකයන්ටත් පහසුවෙන් වටහා ගන්න පුළුවන් සරල බදු ක්රමයක් ක්රියාත්මක කරනවා. ශ්රී ලංකාව වගේ අනිත් වර්ගයට අයිති රටවල් වල මේ වගේ දැඩි නීති නැති නිසා ප්රමාණවත් ආදායමක් ලැබෙන්නේ නැහැ. ඉතින් හරිම සංකීර්ණ බදු ක්රමයක් තමයි තියෙන්නේ. ලංකාවේ මුල්ය ප්රතිපත්තියේ තියෙන මේ අඩුපාඩුව ගැන බොහෝ ආර්ථික විද්යාඥයන් කනස්සල්ල පල කරනවා.

ලංකාවේ තියෙන අති සංකීර්ණ බදු ක්රමයට තියෙන හොඳම උදාහරණය තමයි තියෙන විවිධ බදු ප්රමාණය. මේ හැම බද්දක්ම එකම වෙලාවේවත්, එකම භාණ්ඩයකටවත් අය කරනවාත් අඩුයි. ඒත් අවසාන එකතුව බැලුවාම කෙනෙක් ගෙවන්න අවශ්ය මුළු බදු ප්රමාණය, නැතිනම් මුළු බදු ප්රතිශතය තමයි වඩාත් වැදගත් ඉලක්කම වෙන්නේ. ඒ ආදායම එක බද්දකින් ගත්තත් බදු සීයක් ගහලා ගත්තත් වෙනසක් නැහැ. එකම වෙනස බදු සීයක් පවත්වා ගන්නයි, හොයලා බලන්නයි, පාලනය කරන්නයි විශාල ශ්රමයක් රජය පැත්තෙන් අපතේ යන එක විතරයි.

කොහොම වුණත් ලංකාවේ බදු පටිපාටිය වෙනස් කරන්න ඔබටවත් මටවත් තියෙන හැකියාව බොහොම අල්පයි. ඒ නිසා වඩාත් වැදගත් වෙන්නේ අපි මත පැටවිලා තියෙන විවිධ බදු ගැන අවධානය යොමු කරන එක. එහෙම වුණාම අනවශ්ය පාඩු සිදු වෙන එකෙන් ඔබට බේරෙන්න පුළුවන්. ඉතින් අපි තීරණය කළා මේ වගේ ඔබ දැනගෙන ඉන්නම අවශ්ය ප්රධාන බදු වර්ග 8ක් ගැන ඔබට අවබෝධයක් ලබා දෙන්න.

1. ආදායම් බද්ද : පෞද්ගලික

පෞද්ගලික ආදායම් බද්ද කියන්නේ ඔබ තමන්ගේ ආදායමේ ප්රමාණය අනුව ගෙවිය යුතු බද්දක්. ලංකාවේ තියෙන බදු නීතිය අනුව හැම කෙනෙක්ම බදු ගෙවීම අවශ්ය වෙන්නේ නැහැ. බදු වලින් නිදහස් ආදායම් සීමාව ඉක්මවා ගියාම තමයි ඔබ එන්න එන්නම වැඩි වෙන ප්රතිශතයක් ආණ්ඩුවට ගෙවිය යුතු වෙන්නේ. හොඳට මතක තියා ගන්න මේක ඔබට ලැබෙන සම්පූර්ණ ආදායම මිසක් ඔබේ රැකියාවෙන් ලැබෙන පඩිය නෙවෙයි.

කොහොම වුණත් 2016 අවුරුද්දේ අය වැයෙන් මේ තත්වයේ වෙනසක් කෙරුණා. දැන් තියෙන ක්රමයට අනුව ඔබ ගෙවිය යුතු ආදායම් බදු ප්රතිශතය 17.5%ක ස්ථිර මට්ටමක තියෙන්නේ. (මේක මුලින් 15%ක තිබිලා ඊට පස්සේ 17.5% දක්වා වැඩි කෙරුණා) ඒ වගේම බදු වලින් නිදහස් වාර්ෂික ආදායම් සීමාව රුපියල් මිලියන 2.4 දක්වා ඉහළ නංවලා තියෙනවා. ඒ කියන්නේ මාසයකට රුපියල් 200,000කට අඩු සාමාන්ය ආදායමක් තියෙන අය ආදායම් බද්ද ගෙවන්න අවශ්ය නෑ. නැවතත් කියන්නේ මේක ඔබට ලැබෙන සම්පූර්ණ ආදායම. පඩිය අඩු වුණාට දේපළ, වතුපිටි හෝ වෙනත් ආදායම් මාර්ග තියෙනවා නම් ඒ ඔක්කොගෙම එකතුව මීට වඩා අඩු වුණොත් තමයි ඔබට එම සහනය ලැබෙන්නේ.

ඉන්දියාවේ ආදායම් බදු ගෙවන්න ඉල්ලුම් පත්ර ලබා ගන්න පෝලිම් වල ඉන්න හැටි. රූපය : හින්දු පුවත්පත.

දේශීය ආදායම් බදු දෙපාර්තමේන්තුවට අනුව ඔබේ ආදායම තක්සේරු කරන්න අවශ්ය ඔබ විසින්මයි. තමන්ට ආදායම් ලැබෙන හැම විදිහක් ගැනම සළකලා බලලා වර්ෂයකට වරක් ඔබේ ආදායම ගණනය කර ගන්න එක ඔබේ වගකීමක්. අපි කලින් කියපු විදිහට ඔබේ වාර්ෂික ආදායම ලක්ෂ 24කට වඩා වැඩියි නම් මෙයින් 17.5%ක මුදලක් රජයට ගෙවිය යුතුයි. මේක හැම අවුරුද්දකම වාරික පහකින් ගෙවන්න ඕන.

Pay As You Earn (PAYE) එහෙමත් නැතිනම් “උපයන අතරම ගෙවීම” කියන එක ආදායම් බද්දට වඩා වෙනස්. PAYE එක ගණනය කරන්නේ ඔබේ සේවායෝජකයා. රජය වෙනුවෙන් මේ මුදල ඔබේ පඩියෙන් අය කරගෙන රජයට ගෙවීම තමයි ඔවුන් කරන්නේ.

2. ආදායම් බද්ද : ආයතනික

මේ තමයි ආයතන තමන්ගේ ව්යාපාරික කටයුතු වලින් උපයන ලාභය මත ගෙවන්න සිදු වෙන බද්ද. වෙනත් ආදායම් මාර්ග, විශේෂයෙන් ස්ථිර ආදායම්, වත්කම් වගේ දේවල් වලින් ලැබෙන පොලී ආදායම වැනි දේවල් වලින් සාමාන්යයෙන් ප්රභවයේදීම බදු අය කර ගැනෙනවා. මේ නිසා ඒවාට බදු ගෙවන්න අවශ්ය අදාළ වත්කම් රඳවා ගෙන සිටින ආයතනයයි. මේ නිසා ආදායම් බද්ද ගෙවිය යුතු ආයතනයට එම වත්කම් බදු වලින් නිදහස් කියලා හිතන්න පුළුවන්.

2016 අයවැයට අනුව සෑම ව්යාපාරයක්ම 17.5%ක බදු ප්රතිශතයක් ගෙවිය යුතුයි. (මුලින් 15% තිබිලා පසුව 17.5% දක්වා වැඩි කෙරුණා.) මේ ප්රතිශතය නොගෙවිය යුත්තේ පහත සඳහන් අංශ පමණයි.

- ඔට්ටු ඇල්ලීම් සහ සූදු ක්රීඩා.

- මත්ද්රව්ය (රාජ්ය ලේඛණ වල භාවිත වෙන වචනය – රට බීම)

- දුම්කොළ

- බැංකු හා වාණිජ කටයුතු (රක්ෂණය, කල්බදු වැනි අනු අංශ ඇතුලත්ව)

- නිෂ්පාදනය සහ සේවා සැපයීම හැර වෙනත් වෙළඳ කටයුතු

මේ අංශ වලට 30%ක බදු ප්රමාණයක් ගෙවන්න නියම කෙරුණා. කොහොම වුණත් පසුව කරපු සංශෝධනයෙන් පස්සේ අවුරුද්දකට මේ යෝජනාව කල් දැම්මා. මේකේ අදහස 2015 අනුපාතයටම ආයතනික ආදායම් බද්ද පවතිනවා කියන එකයි. හැබැයි මේ බද්ද ඇති කරලා නැති කිරීම නිසා ලොකු ව්යාකූලතාවකුත් ඇති වුණා.

2015 වර්ෂය සඳහා මහ බැංකු වාර්තාවට අනුව රජයේ මුළු ආදායමෙන් 18%ක් ලැබුණේ මේ කියපු ආදායම් බද්ද නිසයි. (පෞද්ගලික, ආයතනික අංශ දෙකම ඇතුලත්ව)

3. අගය මත එකතු කළ බද්ද – වැට් එක (VAT)

කවුරුත් හොඳට අහලා පුරුදු වගේම මේ දවස් වල ජනප්රියම බද්දත් මේක තමයි. පහුගිය දින වල වැට් එක වැඩි කරපු නිසා මාධ්ය වලිනුත් හොඳ ප්රචාරයක් දුන්නා. ඒ නිසා සමහරු දැන් හැම බද්දටම කියන්නේ වැට් බද්ද කියලයි. ලංකාවේ වක්ර බදු වලින් ප්රධාන තැන තියෙන්නේ වැට් එක තමයි.

මේ ළඟදී වැට් එක 15% දක්වා වැඩි කරපු බව කවුරුත් දන්නවා ඇතිනේ. ඒ වගේම වැට් සහන සීමාවත් කාර්තුවකට මිලියන තුනක්, නැතිනම් ලක්ෂ 30ක් දක්වා අඩු කෙරුණා. ඒ කියන්නේ වාර්ෂික ආදායම මිලියන 12ක් නැතිනම් ලක්ෂ 120ක් ඉක්මවන ආයතන වලට වැට් එක ගෙවන්න සිදු වෙනවා. ලෝකය පුරා තියෙන සාමාන්ය ක්රමය ගත්තොත් බදු ගෙවිය යුතු සම්පූර්ණ පිරිවැටුම මේ ප්රමාණය ඉක්මවා යනවා නම් ව්යාපාරිකයෙක් විදිහට ඔබ වැට් ගෙවිය යුතුයි. වැට් එක ගෙවන්නේ භාණ්ඩ මිල දී ගන්න පාරිභෝගිකයා නිසා ඔවුන්ගෙන් ලැබෙන වැට් එක එකතු කරලා ආදායම් බදු දෙපාර්තමේන්තුවට භාර දෙන එක ඔබේ වගකීමක් වෙනවා.

වැට් ආදායම 2015 අවුරුද්දේ රජයේ මුළු ආදායමෙන් 15%ක් බව කියවෙනවා.

4. ජාතිය ගොඩ නැගීමේ බද්ද

ඉන්දියාවේ ප්රාදේශීය බදු කාර්යාලයකින් තොරතුරු විමසන පුද්ගලයෙක්. රූපය : New Indian Express

2009දී මුල් වරට හඳුන්වලා දීපු ජාතිය ගොඩ නැගීමේ බද්ද කියන්නේත් පිරිවැටුම මත තීරණය වෙන බද්දක්. බොහෝ වෙලාවට වැට් එක අය කරන විදිහටම අමතර බදු ප්රතිශතයක් එකතු කෙරෙන එක තමයි සිද්ධ වෙන්නේ. ඒ දවස් වල රාජ්ය ආදායම් බදු දෙපාර්තමේන්තුවේ නියෝජ්ය කොමසාරිස් ධර්මදාස රණගල්ලේ මහත්මයා සන්ඩේ ටයිම්ස් පත්රයට ලියපු ලිපියකින් කොටසක සිංහල පරිවර්තනය පහතින් දැක්වෙනවා.

“2009 අණ පනත් අංක 9 යටතේ 2009දී ජාතිය ගොඩ නැගීමේ බද්ද හඳුන්වා දෙනු ලැබුවේ ත්රස්තවාදය නිසා විනාශ වූ යටිතල පහසුකම් හා ප්රජා ඒකකයන් යළි ගොඩ නැංවීමටත්, ත්රිවිධ හමුදාවල සුභසාධනය සඳහාත් රටේ ජනතාවගෙන් ලබන දායකත්වයක් ලෙසිනි. එම වර්ෂයේ පෙබරවාරි පළමු වැනිදා සිට බලපැවැත්වෙන පරිදි ආනයනකරුවන්, නිෂ්පාදකයන් සහ සේවා සපයන්නන්ගෙන් තම වාර්ෂික පිරිවැටුම මත 1%ක අතිරේක බද්දක් වශයෙන් මෙම ජාතිය ගොඩ නැගීමේ බද්ද අය කර ගැනුණි. මෙම ප්රතිශතය 2009 මැයි මස පළමු වැනිදා සිට බල පැවැත්වෙන පරිදි 3% දක්වා ඉහළ නංවනු ලැබීය. දැන් මේ 3%ක ප්රතිශතය නිෂ්පාදක ව්යාපාරිකයන් හා දේශීය වී වලින් සහල් නිෂ්පාදනය යන අංශ හැර අනෙක් සියලු අංශ වලින් අය කරගනු ලැබේ. (මෙම අංශ වලට 1.5%ක ජාතිය ගොඩ නැගීමේ බදු ප්රතිශතයක් බලපැවැත්වේ.) මෙම බද්ද සුවිශේෂ අවශ්යතාවක් වෙනුවෙන් ඇති කරනු ලැබූ නිසාත්, ඒ පිළිබඳව මනාව ජනතාව දැනුවත් කෙරුණු නිසාත් බදු ගෙවීමට කා අතරත් ඉහළ උනන්දුවක් ඇති බව දක්නට ලැබුණි”

2016 අයවැයෙන් මේ බද්ද 2% සිට 4% දක්වා වැඩි කරන්න යෝජනා වුණා. නමුත් පසුව කෙරුණු සංශෝධනයකින් මේ වැඩි කිරීමේ යෝජනාව ඉවත් කළා.

5. ආර්ථික සේවා ගාස්තුව (ESC)

ආර්ථික සේවා ගාස්තුව හෙවත් ESC එක (Economic Service Charge – ESC) ටිකක් වෙනස් විදිහේ බද්දක්. හඳුන්වලා දීල තියෙන්නෙත් ගාස්තුවක් (Charge) විදිහට මිසක් බද්දක් (Tax) විදිහට නෙවෙයි. මේක 2006 අවුරුද්දේ රජයට ආදායම් ලැබෙන ක්රමෝපායන් වැඩිදියුණු කර ගන්න හඳුන්වලා දීපු අලුත් බද්දක්. මේ තියෙන්නේ ආදායම් බදු දෙපාර්තමේන්තුවේ වෙබ් පිටුවේ මේ බද්ද විස්තර කරලා තියෙන පරිච්ඡේද දෙක :

“2007 අංක 15, 2008 අංක 11, 2009 අංක 16, 2011 අංක 11, 2012 අංක 11 සහ 2013 අංක 06 දරණ ආර්ථික සේවා ගාස්තු (සංශෝධන ) පනත් මගින් සංශෝධිත පරිදි 2006 අංක 13 දරන ආර්ථික සේවා ගාස්තු පනත යටතේ ආර්ථික සේවා ගාස්තුව 2006 අප්රේල් 01 දින සිට පරිපාලනය කරන කෙරේ. මීට පෙර, ආර්ථික සේවා ගාස්තුව 2004-04-01 දින සිට 2006-04-01 දින දක්වා 2004 අංක 11 සහ 2005 අංක 11 දරණ මුදල් පනත් යටතේ පරිපාලනය කරන ලදී. ගෙවන ලද ආර්ථික සේවා ගාස්තු එම වර්ෂයේ ගෙවිය යුතු ආදායම් බද්දෙන් අඩු කිරීම සඳහා ඉඩ ලබාදේ. එසේ අඩුකළ නොහැකි යම් ප්රමාණයක් වේ නම්, පසුව එළඹෙන තක්සේරු වර්ෂ හතරක් තුලදී අඩු කරනු ලැබිය හැකි වන සේ එසේ අඩු කළ හැකි ප්රමාණයට ඉදිරියට ගෙන එනු ලබන අතර අදාල තක්සේරු වර්ෂයේ ගෙවිය යුතු ආදායම් බද්දෙන් අඩු කිරීමට ඉඩ දෙනු ලැබේ. එසේ හෙයින්, ආර්ථික සේවා ගාස්තුව ආදායම් බදු අත්තිකාරම් ගෙවීමක් වන අතර යම් තැනැත්තෙකුගේ ආදායම් බදු බැඳියාව ආර්ථික සේවා ගාස්තු බැඳියාව ඉක්මවයි නම් එකී තැනැත්තා හට ආර්ථික සේවා ගාස්තු බදු බරක් ඇති නොවේ.”

“යම් තැනැත්තෙකුගේ ආදායම් බදු බැඳියාව ආර්ථික සේවා ගාස්තු බැඳියාව නොඉක්මවයි නම් හෝ ආදායම් බදු බැඳියාවක් නොමැති නම්, නිදසුන් ලෙස අලාභ ලබයි නම් හෝ බදු නිදහස් නම්, එකී තැනැත්තා හට ගෙවන ලද ආර්ථික සේවා ගාස්තුව අඩුකර ගැනීමට අවස්ථාවක් නොමැති අතර ආර්ථික සේවා ගාස්තු ගෙවීමට සිදුවේ. 2012.04.01 දින සිට ක්රියාත්මක වන පරිදි , බදු නිදහස් සහ බදු විරාම බුක්ති විඳින හෝ බදු අයකළ හැකි ආදායමක් නොමැති එනම් බදු සඳහා ගැලපීමෙන් පසු පාඩු පවතින යම් තැනැත්තෙකු හෝ හවුල් ව්යාපාරයක් විසින් පමණක් ආර්ථික සේවා ගාස්තු ගෙවිය යුතුය.”

මේ අවුරුද්දේ අප්රේල් මාසේ පළමුවැනිදා ඉඳන් මේ ප්රතිශතය 0.25% සිට 0.5% දක්වා ඉහළ දමා තියෙනවා.

6. රේගු බද්ද / ආනයන බද්ද

මේ අය කිරීම කරන්නේ ලංකාවට වෙනත් රටකින් ආනයනය කරන භාණ්ඩ වලටයි. ආනයන බද්ද ගණනය කරන්න පාවිච්චි වෙන්නේ “සුසංයෝගී ක්රමවේදය” නැතිනම් Harmonized System (HS) කියන ජාත්යන්තර ක්රමවේදය මත පදනම් වුණු ක්රමයක්. වෙළඳාම් කරන භාණ්ඩ ප්රභේද වලට වෙන් කරන්න පාවිච්චි කරන මේ ක්රමය ලෝකය පුරාම පිළිගත්තු එකක්.

2016 අවුරුද්දේ අයවැයට කලින් යම් භාණ්ඩයකට ගෙවිය යුතු බදු ප්රමාණය තීරණය කරන්න යොදා ගත්තේ මට්ටම් 4ක ක්රමවේදයක්. දැන් මේක මට්ටම් තුනක් දක්වා අඩු කරලා තියෙනවා. ඒ අනුව ලංකාවට ගෙන්වන භාණ්ඩයක ආනයනික බද්ද 0%, 15% හෝ 30% කියන තුනෙන් එකක්.

මේ රේගු බද්ද නැතිනම් ආනයනික බද්ද තමයි ගිය අවුරුද්දේ මුළු රාජ්ය ආදායමෙන් 9%ක් උපයා දුන්නේ.

7. වරාය හා ගුවන්තොටුපළ සංවර්ධන බද්ද (PAL)

මේකත් බොහොම ළඟදී ඇති කෙරුණු බද්දක්. මේ බද්ද යොදා ගන්නේ කියනවා වගේම රටේ වරායන් හා ගුවන්තොටුපළවල් වල සංවර්ධන කටයුතු සඳහා අවශ්ය වන ප්රාග්ධනය සොයා ගන්නයි. PAL (Ports And Airports development Levy) එක අය කෙරෙන්නේ ආනයනය කරන භාණ්ඩ වලින්. රේගුව තමයි මේ බද්ද ආනයනකරුවන්ගෙන් අය කර ගන්නේ.

2011 අංක 18 දරන වරාය හා ගුවන් තොටුපල සංවර්ධන බදු පනතට අනුව මේ බද්ද ලංකාවට ආනයනය කරන ඕනෑම භාණ්ඩයකින් අය කර ගන්න පුළුවන්. ඒ සඳහා භාණ්ඩයේ වටිනාකම, භාණ්ඩය ගෙන්වන්න යන වියදම සහ භාණ්ඩය රක්ෂණය කරන්න යන වියදම කියන තුනම එකතු කරලා ලැබෙන අගය තමයි බදු වලට යටත් වන වටිනාකම කියලා පාවිච්චි කරන්නේ.

මේ පනතට අනුව ලංකාවේ නිෂ්පාදන කටයුතු කරලා මුළුමනින්ම අපනයනය කරන්න යොදා ගැනෙන අමුද්රව්ය වලට මේ බද්ද ගෙවන්න අවශ්ය වෙන්නේ නැහැ. මීට අමතරව වෙනත් බදු සහනයන් ලැබීමට අවසර තියෙන ව්යාපෘති සඳහා ගෙන්වන භාණ්ඩත් මේ බද්දෙන් නිදහස් බව ශ්රී ලංකා ආයෝජන මණ්ඩලය පෙන්වා දෙනවා.

අන්තිමට ඉදිරිපත් කෙරුණු අයවැයෙන් මේ PAL එක 5% සිට 7.5% දක්වා වැඩි කරලා සමහර ඉලෙක්ට්රොනික භාණ්ඩ සඳහා PAL එක 2.5% දක්වා අඩු කරන්න යෝජනා වෙලා තිබුණා.

8. භාණ්ඩ බද්ද / රේන්ද බද්ද

සිංහල නම පුරුදු නැතත් Excise Duty කිව්වාම වැඩි දෙනෙක් මේක දන්නවා. වාහනයක් ගෙන්වන්න යද්දී තමයි කවුරුත් මේ ගැන වැඩිපුර කතා කරන්නේ.

මේක ටිකක් පැහැදිලි කරන්න අපහසු බද්දක්. සාමාන්ය කෙනෙක්ට නම් මේක වෙනත් ඕනෑම වක්ර බද්දක් වගේ කියලා හිතාගන්න පුළුවන්. (VAT එක වගේ) කොහොම වුණත් වැට් එක වගේ හැම බද්දකට වටිනාකම පනවන්නේ නැතිව සමහර භාණ්ඩ වලට විතරක් ඒකක ප්රමාණය මත පනවන බද්දක්. වැට් එක පනවන්නේ භාණ්ඩයේ වටිනාකම මතයි. (මේ නිසා වැට් එක වටිනාකම් මත බද්දක් හෙවත් ආර්ථික විද්යාත්මකව ad valorem බද්දක් විදිහට හඳුන්වන්න පුළුවන්.)

උදාහරණයක් ගත්තොත් හිතන්න ආණ්ඩුව සිගරට් 1000ක් මත X ප්රමාණයක බද්දක් පනවනවා කියලා. ඒක සැලකෙන්නේ ඒකක බද්දක් හැටියටයි, මොකද සිගරට් ගණනට තමයි බද්ද අය කරන්නේ. නමුත් ad valorem වර්ගයේ බද්දක් කියන්නේ දේපළ බද්ද, විකිණුම් බද්ද වගේ භාණ්ඩයේ නාමික හෝ වෙළඳ වටිනාකම මත තීරණය කරනු ලබන බද්දක්. (එහි වටිනාකමින් යම් ප්රතිශතයක්)

ශ්රී ලංකාවේ භාණ්ඩ බද්ද, නැතිනම් ඉස්සර කාලේ කියපු විදිහට රේන්ද බද්ද අය කරන්නේ භාණ්ඩ කිහිපයකින් පමණයි. මෝටර් රථ වාහන සහ දුම්කොළ නිෂ්පාදන මේකට ඇතුලත්. මේ ළඟදී සිදු වුණු වාහන මිල ඉහළ යාමටත් ප්රධාන හේතුව වුණේ මේ භාණ්ඩ බද්ද ගණනය කරන විදිහේ වෙනස්කමක් සිදු කෙරුණු එකයි.

භාණ්ඩ කිහිපයකට විතරක් අය කෙරුණත් බොහෝ රටවල් වල විශාලතම ආදායමක් ලැබෙන බද්ද මේක තමයි. ශ්රී ලංකාවෙත් 2015 අවුරුද්දේ සම්පූර්ණ රාජ්ය ආදායමෙන් 34%ක්ම උපයා දෙන්න සමත් වුණේ භාණ්ඩ බද්ද.

වෙනත් විදිහකට කිව්වොත් ලංකාවේ රාජ්ය ආදායමෙන් 1/3කටත් වඩා උපයා දෙන විශාලතම තනි බද්ද තමයි මේ භාණ්ඩ බද්ද. මේ නිසා එක දිගට සිගරට් උරන, බෝතල් ගණන් මත්ද්රව්ය පානය කරන අය ලංකාවේ ආර්ථිකය ශක්තිමත් කරන බලවේගයක් කියන එකෙත් ලොකු වැරැද්දක් නැහැ.

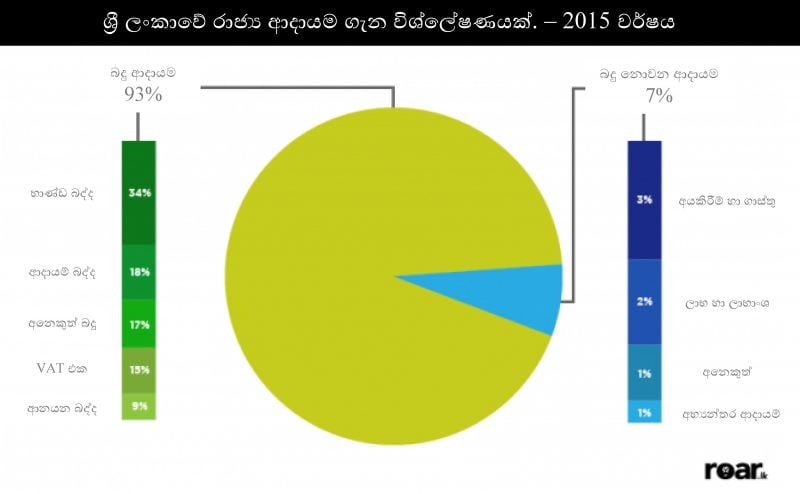

2015 අවුරුද්දේ ශ්රී ලංකාවේ රාජ්ය ආදායම ලැබෙන ආකාරය පිළිබඳව විශ්ලේෂණයක්.

අවසාන වශයෙන් ලංකාවේ පරිපාලකයන්ටත් කියන්න දෙයක් තියෙනවා. යම් රටක අධ්යාපන, සෞඛ්ය හා යටිතල පහසුකම් ක්ෂේත්ර වලින් මහජනතාවට හොඳ ප්රතිලාභ ලැබෙනවා නම් ඉහළ බදු ප්රතිශතයක් අය කරන එක සාධාරණීකරණය කරන්න පුළුවන්. නමුත් ලංකාවේ ප්රශ්නය මේ කිසිම දෙයක් සිද්ධ නොවෙන එකයි. රජයේ ආදායම වියදම් කෙරෙන විදිහ ගැන නිවැරදි, පිළිගන්න පුළුවන් තත්වයේ තොරතුරු ජනතාවට දැනගන්න සලස්වන එක සිද්ධ වෙන්නෙම නැති තරම්. ඉතින් බොහෝ දෙනා තමන් මහන්සි වෙලා උපයන දෙයින් ගෙවන බදු නිවැරදිව පාවිච්චි වෙනවා කියන මතයේ නැහැ. මේ විදිහට බදු ක්රමය ගැන තියෙන ව්ශ්වාසය නැති වුණාම රටේ ජනතාව බදු ගෙවන්න මැලි වෙනවා. ඒක පැහැදිලිවම රාජ්ය ආදායමට විශාල පහරක්.

මේ වගේ සිද්ධ වුණාම ආණ්ඩුවට යන්න තියෙන එකම විකල්පය තමයි තවත් බදු වැඩි කරන එක. එහෙම වුණාම සිද්ධ වෙන්නේ තවත් බදු ගෙවීම පැහැර හරින පිරිස් ඇති වෙන එකයි. මේ විෂම චක්රයෙන් බේරෙන්න නම් කරන්න තියෙන එකම දේ බදු මුදල් නිවැරදිව යෙදවෙන බවට විශ්වාසය ගොඩ නංවලා කැමැත්තෙන් බදු ගෙවන ප්රතිශතය ඉහළ නංවා ගන්න එකයි. එහෙම නැතිනම් මේ බදු ක්රමය අපේ අවසානයේ ආරම්භය වෙන්න බොහෝ දුරට ඉඩ තියෙනවා.